一

会还是开了,有很大的预期差,也许会有颠簸,但需要保证在车上。上一次同样的口吻还是在14年前。如今天的一篇点评:干就行了!磨叽啥呢?

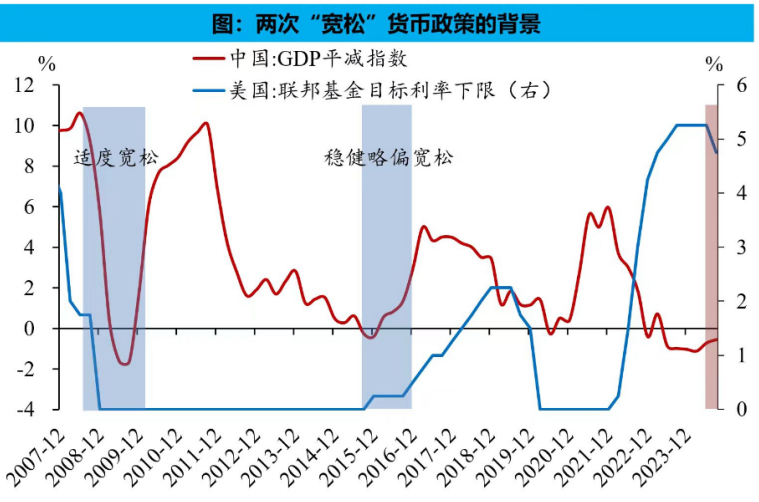

金融危机以来,我国只有两个时期实施“宽松”货币政策。分别是:2008年下半年-2009年,适度宽松;2016年,稳健略偏宽松。其他时间均实施稳健货币政策。宽松基调需满足两大条件:国内通缩压力大、国外美联储处于宽松周期,2025年两大条件均满足。

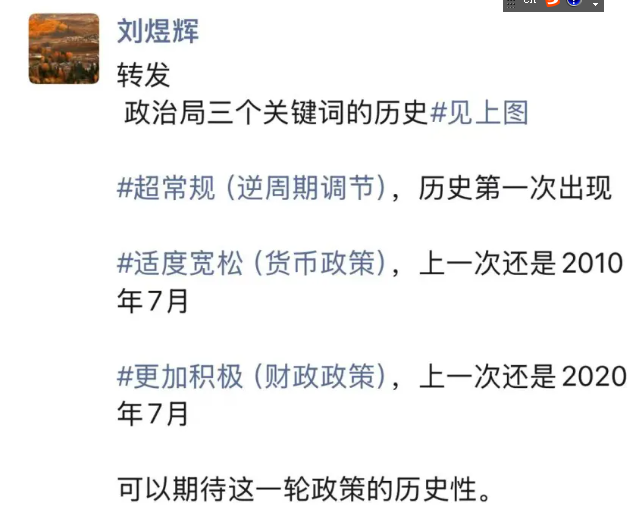

本次政治局会议通稿字少信息量巨大,可谓是近十年最积极的一次表态:

1)对2024年经济完成情况大致定调——【全年经济社会发展主要目标任务将顺利完成】;

2)政策目标中除了内部重点目标外,提到了【外部冲击】;市场对特朗普回归后“关税大棒”较为担忧,政策直面市场关切,做足准备;

3)明年工作展望中,政策基调表述十分积极:【更加积极的财政政策】(此前为“积极”)、【适度宽松的货币政策】(上次提还是09年),加强【超常规逆周期调节】(近年首提),这三句话的组合可谓近十余年最积极的表态;

4)资本市场方面,此前都是提到“提振资本市场”,本次直接点名【稳住股市楼市】,聚焦居民财富效应;

5)内需方面,大力提振消费,提高投资效益,全方位扩大国内需求:此前市场对财政的预期更多在化债,对消费态度较为保守,本次提到【大力提振消费】,后续可以关注消费相关政策;

6)投资方面,【有效防范化解重点领域风险】再次提及,化债背景下,基建依旧没有多少笔墨,意味着中央财政在后续投资扩内需中或起到更大作用;

7)本次对于汇率依然没有笔墨,或暗示当下,相较于稳汇率,稳增长的目标更为优先;

8)本次会议有很多笔墨强调【社会和谐稳定】、【人民群众获得感幸福感安全感】,十分重视民生尤其是社会稳定,直面近年来经济压力之下社会民生面临的一系列挑战,更加求真务实、对症下药。

二、陈果

这次就是真宽货币真宽财政真稳楼市股市真全力振兴经济。

我近期一直强调,不要去博弈ZC表述或力度低预期 。

毫无疑问跨年行情最佳布局点已过,算了也罢,过去的就让它过去吧。

后续还是把握未来,跨年行情四个字:震荡向上。

三、中信政策组刘春彤

在今晚刚刚结束 clsa 的全球电话会,伦敦,纽约 base 的 近 100 个老外在线,全程英文问答。

整体上,全球投资者注意到了政策基调的重大变化,并认为中央经济工作会议已经无需等待,超预期。

但他们的后续QA 问题如下:

1) 货币政策如果更加宽松,是不是意味着汇率将被放弃?人民币汇率看到多少?

2) 会议中提到消费刺激,到底是美国式的直接发钱,还是继续做以旧换新消费券?效果对中国居民来说到底哪种更好?

3) 地方化债后,没有改变本质上的地方财政压力和未来债务问题,后续如何调整地方资产负债表?这会对中国债券市场有何深远影响?

4) 地产后续重启棚户区改造,以及地方债券收储,效果会有多好?为什么没有进展?

5) 这种激进的政策表态,意味着这是中国的 whatever it takes 时刻吗?以及中国政府是否会采取更加快速和果断的行动,大笔降低利率、直接印钱发债?

6) 如果说中国政策打开了想象空间,后续可能的政策创新是什么?

7) 市场会不会又是一个月的 rally,最后大起大落?

从这些问题看,全球投资者并不质疑此次的积极表态,但对于后续政策落地节奏和长期经济效果仍有担忧。

我们认为,毫无疑问,政策转向发生之后,只会不够就加码,无需质疑中国政策的持续时长和政策空间,但经济效果的确需要保持持续观察,如房价、物价等。

一、锂电

近期,从电池厂陆续给到的2025年需求指引上,也预示着“大年”或将成真。

“明年我们的产能已经被分配完了,现在几个销售之间需要做协调,看看保哪家电池厂。”某正极厂销售已经做好了明年的工作安排。

“头部电池厂给的指引有点夸张,让我们全力保供。”负极厂对指引数据表示看不懂。

“现在一梯队电池厂给的指引就已经有点离谱了,二三梯队更夸张,上来就是要翻倍。”某老牌正极厂表示。

从订单量上来看,各家50%甚至100%的增量指引,远高于去年平均30%左右的指引数据:先行数据暗示明年不弱。

从价格上看,9月份以来产业链各产品已经不再跌价,铁锂、铜箔、六氟、负极等产品加工费已出现明显的上涨势头,也侧面印证了需求强势。

从产能利用率上来看,根据预测,明年经过一季度相对淡季之后,二季度大概率就会突破荣枯线强势上移,下半年缺货或将会成为常态。

二、大摩-多晶硅行业专家交流反馈

我们邀请了中国有色金属工业协会硅产业专家组的吕金标先生,深入探讨了中国多晶硅产业的定价走势及市场整合前景。

分析显示,11个月内多晶硅库存增加了35万吨,但预计12月将实现供需的单月再平衡。11月的总产量约为11.5万吨,而12月可能会进一步降至10.5万吨,这显示出明显的去库存趋势。与此同时,同期的总需求预计将达到11 - 12万吨。

产能利用率持续下滑,目前已降至50%以下:具体而言,12月的利用率将不足50%,相比之下,6月时为80%,8月时在60%以上,而11月则在50 - 60%之间。这一显著变化部分归因于西南地区的供应收缩,旱季的高电价抑制了生产,影响了约66万吨多晶硅的产能,可能导致产量减少5万吨。尽管存在生产和产出的滞后效应,吕先生仍预计12月单月的多晶硅产量将超过10万吨。

展望2024年底,吕先生预计多晶硅产能将达到265万吨,其中超过80万吨的产能已建成但尚未投产。他总结说,今年新增的多晶硅产能约为66万吨,到年底总产能将达到265万吨。目前,已完成超过80万吨的产能建设,总量接近350万吨,但这些产能尚未正式投产。

关于市场整合,吕先生认为多晶硅产能不会轻易退出市场,但他也承认,部分企业可能会在当前周期中面临困境。他强调,行业龙头企业在供给侧改革中扮演着至关重要的角色,它们能够在有利的盈亏平衡点控制价格,并逐步淘汰成本较高的小型企业。近期,他观察到领先企业在这方面表现出更为强烈的意愿。

然而,价格复苏之路预计不会一帆风顺。一方面,部分停产的产能可能会随着价格的回升而重新进入市场,从而抑制价格的进一步上涨;另一方面,多晶硅价格的复苏还将取决于下游产业的景气程度。

三、制冷剂行业

机构点评:R32与R134a报价再提升2000元,空调最新排产超预期

年底大厂存减产预期,主流制冷剂内贸报盘持续上行。据氟化工公众号数据,行至年末,制冷剂行业配额殆尽,主流大厂存减产预期,11月26日,R32与R134a市场报盘上涨至4.2万(提升幅度约2000元),R125亦向4万大关迈进。25年制冷剂的起点更高,格局更优。

空调排产超预期,出口有望持续旺盛。据产业在线公众号数据,24年12月/25年1月/25年2月家用空调排产同比增长32%/4%/32%,出口仍然旺盛,且对美依存度已下降至10%以下,关税预期无需担忧。

制冷剂长景气未变。我们认为应当理解配额仅是企业的权利而不代表义务,配额增发恰是行业景气的体现,其仅影响斜率而不影响趋势及终局,在国际公约大框架下,制冷剂长期逻辑仍存,政策的制定锚定供需而非价格,看好制冷剂内外贸价格继续共振上行。

康诺亚BCMA/CD3双抗治疗MM的1/2期数据在ASH发布

该1/2期研究共入组68例受试者(剂量递增25例,剂量扩展43例)。所有受试者均接受过蛋白酶体抑制剂、免疫调节剂、抗CD38单抗治疗,既往中位治疗线数为4线。

剂量成功递增至160mg,且尚未达到最大耐受剂量。最常见的不良事件CRS、淋巴细胞计数降低和贫血。大多数CRS事件为1级事件,仅7%(5/68)受试者发生2级CRS,未发生免疫效应细胞相关神经毒性综合征。

剂量递增阶段中位随访时间12.1个月,52%(12/23)的受试者达到严格意义的完全缓解(sCR)或完全缓解(CR)。中位随访时间3.1个月,3/20/80mg和3/20/80/160mg剂量组(包括剂量递增和扩展阶段),ORR分别为67%(16/24)和76%(19/25),尚有部分患者未达到最佳疗效缓解。在19例微小残留病灶(MRD)可评估的受试者中,MRD阴性率为95%(18/19),达到MRD阴性的中位时间为2.1个月。

据说,已经有机构群在呼吁不要给上面发“补充说明”的某策略首席派点,可能是昨天早上卖飞了。